0条评论网友评论

- 全部评论

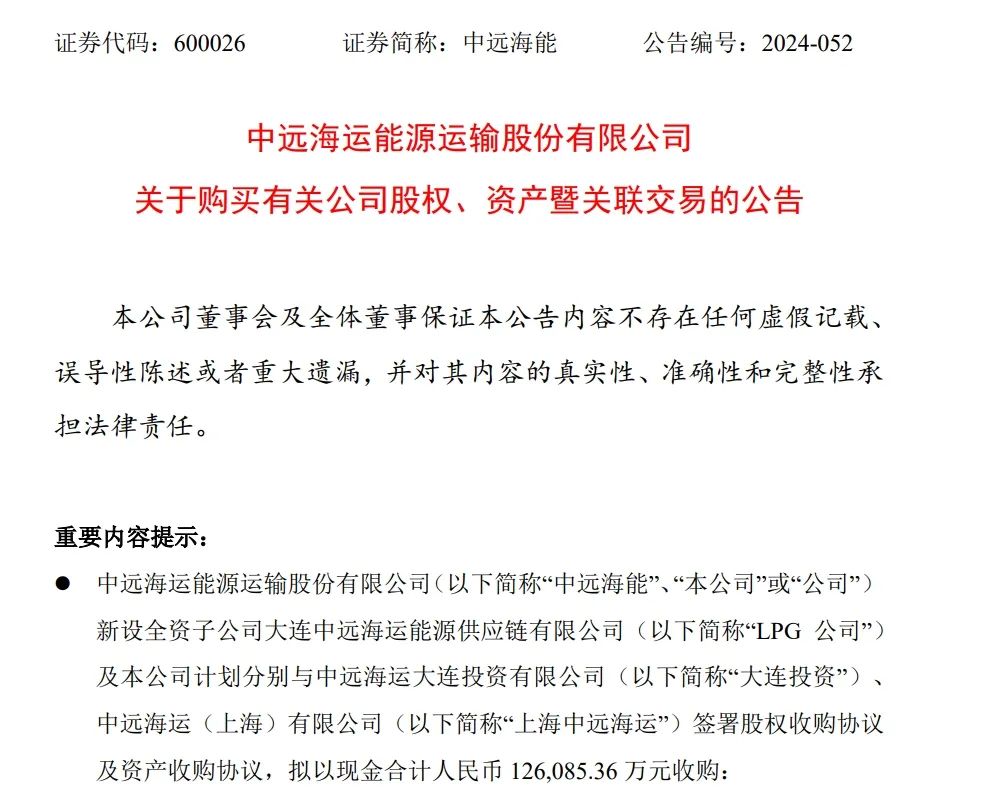

10月14日晚间,中远海能公告,公司及公司新设全资大连中远海运能源供应链有限公司(以下简称“LPG 公司”)计划分别与上海中远海运、大连投资签署股权收购协议及资产收购协议,拟以现金合计12.61亿元收购以下资产和股权:1、大连投资持有的深圳龙鹏70%股权、海南招港87%股权、西中岛港口15%股权以及两艘LPG运输船舶“金桂源”轮和“牡丹源”轮;2、上海中远海运持有的中海化运100%股权、香港化运100%股权。

中远海能控股股东为中国海运集团,间接控股股东为中远海运集团,大连投资、上海中远海运均为中远海运集团的全资子公司。根据上交所《股票上市规则》有关规定,大连投资、上海中远海运均为中远海能的关联方,本次交易构成关联交易。

中远海运集团多年来深耕化工品和液化石油气(“LPG”)水上运输业务,通过所属大连投资和上海中远海运两家子公司投资孵化形成拥有14艘LPG船(含2艘在建)和10艘化学品船(含3艘期租)的危化品专业船队。本次以中远海能为主体对中远海运集团能源化工品物流供应链整合,是落实国企改革、优化资源配置,提升上市公司质量的重要举措。

国企改革的本质是要打破僵化的体制,释放市场化活力。这一交易无疑是在这一背景下的一次重要尝试,通过整合现有资源,将中远海运集团在化工品和LPG运输领域的优势资源集中到上市平台中远海能,为其后续市场化运作铺平道路。

中远海能作为唯一一家央企控股能源运输专业化A+H股两地上市公司,集资源、资本、管理、科技和人力优势,为国家能源及工业运输安全保障提供重要战略支撑。整合中远海运集团内部化工品供应链,并利用上市平台优势实现国家化工品物流供应链的整合和促进转型升级,是确保化工品、LPG等安全运输、保障国家能源供应和工业稳定的重要路径。

此外,中远海能表示,此次整合能源化工品物流链是聚焦能源化工品物流资源集成、实现协同发展、更好服务客户需求的重要举措,也是国家化工品运输船队参与国际竞争的先手棋。

以本次交易为契机,中远海能将从以油、气运输两大业务为支撑的二元业务结构转变为油、气、化及仓储的多元化业务结构,业务资源能够跨板块共享,有效扩大规模效应和范围经济。同时,通过整合能够聚焦战略客户在能源化工品物流服务的需求,通过卡位危化品仓储等产业链的关键环节,为战略客户制定、提供一体化的解决方案,成为能源化工品一体化物流运输方案解决者。因此,通过能源化工品物流资源整合,将助力中远海能实现“链式经营”,推动效益效率提升,更好回报客户、股东和社会。

通过整合能源化工品物流资源,把中远海能在液体散货运输的成熟安全管理体系和能力用之于化工品(特别是危化品)运输领域,将进一步增强上市公司安全管理方面的核心能力和综合实力;以共享经营、管理等资源和经验,增强上市公司的综合竞争力。同时,公司已构建的强化风险常态化监测机制,会对化工品物流链重大重要风险进行动态跟踪管控,优化风险信息汇报和共享机制,有效串联各职能链条,有效降低危化品物流链的安全风险。此外,危化品仓储等业务经营具有高标准的安全管理体系,中远海能借助能源化工品物流链整合将打造出更具品牌影响力的安全管理能力,成为行业安全管理标准的引领者和行业ESG治理的优秀实践者。

中远海运强调,本次交易完成后,公司将实现对控股股东中远海运集团内部能源化工品物流供应链整合,是公司聚焦能源化工品物流资源集成、实现协同发展、更好服务客户需求的重要举措,是建设能源化工品物流供应链、打造行业标杆、更好服务管理升级的关键引擎本次交易完成后,长期来看预计将增加公司归属于母公司股东的净利润,有利于提升公司整体经营业绩,对提升公司持续经营能力产生积极影响,不存在损害中小投资者利益的情形。